2022年春,奧密克戎病毒在我國多點爆發(fā)�����,傳染性強���,持續(xù)時間長���,對北上廣深港等超大型城市,珠三角����、長三角等制造業(yè)發(fā)達地區(qū)產(chǎn)生巨大影響����。由于市內(nèi)����、城際與省際交通阻斷,導(dǎo)致人流����、物流受阻,給企業(yè)經(jīng)營帶來嚴重困難�����。為了客觀評估本輪疫情對我國制造企業(yè)運營狀況的影響����,2022年5月,e-works開展了《2022中國制造企業(yè)運營現(xiàn)狀》問卷調(diào)研��,共獲得了200家制造企業(yè)的有效調(diào)研結(jié)果��。本報告對調(diào)研樣本和調(diào)研結(jié)果進行了分析�����,并對制造企業(yè)如何應(yīng)對疫情影響提出了建議。

01

調(diào)研樣本說明

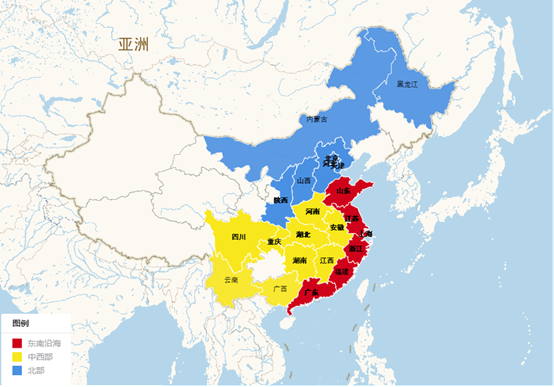

本次調(diào)研范圍覆蓋 22個省市自治區(qū)����,15個行業(yè),提交合格問卷的企業(yè)共計 200家:

圖1 調(diào)研企業(yè)區(qū)域分布

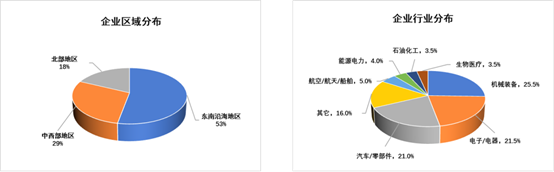

?所涉區(qū)域包括東南沿海地區(qū)���,占比53%;中西部地區(qū)���,占比29%���;北部地區(qū),占比18%(如圖2左所示)���;?所涉行業(yè)包括機械裝備�,占比25.5%���;電子/電器�����,占比21.5%�;汽車/零部件,占比21%��;航空/航天/船舶���,占比5%���;能源電力,占比4%�;石油化工,占比3.5%����;生物醫(yī)療,占比3.5%�;其它制造業(yè),占比16%��,其它制造業(yè)包括鋼鐵冶金���、紡織/服裝/制鞋����、家居建材、國防軍工�����、食品飲料��、造紙印刷����、交通建筑等(如圖2右所示);

圖2 企業(yè)區(qū)域分布(左)企業(yè)行業(yè)分布(右)

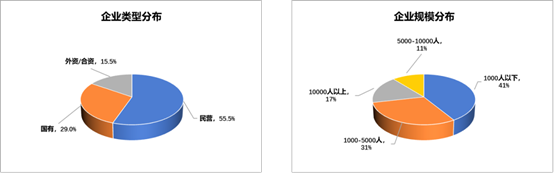

?在企業(yè)類型方面�����,調(diào)研企業(yè)中民營企業(yè)比重最大�,為55.5%���;國有企業(yè)占比29%��,外資/合資企業(yè)占比15.5%(如圖3左所示)���;?在企業(yè)人數(shù)規(guī)模方面,調(diào)研企業(yè)里小型企業(yè)(人數(shù)規(guī)模在1000人以下)占比最多�,為41%;中型企業(yè)(人數(shù)規(guī)模在1000-5000人)占比31%,大型企業(yè)(人數(shù)規(guī)模在5000-10000人)占比11%�;超大型企業(yè)(人數(shù)規(guī)模在10000人以上)占比為17%(如圖3右所示)。

圖3 企業(yè)類型分布(左)企業(yè)規(guī)模分布(右)

02

2022年新冠疫情

對制造企業(yè)運營的影響分析

(一)總體情況

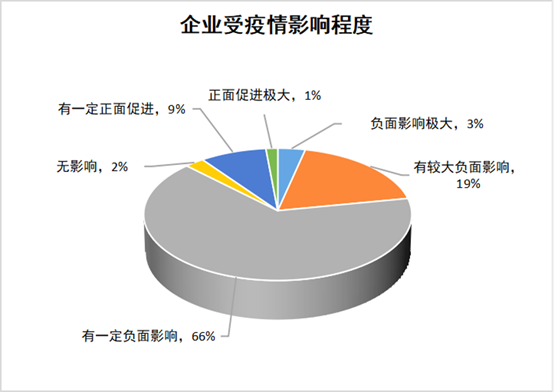

從e-works調(diào)研結(jié)果來看���,參與調(diào)研的制造企業(yè)絕大多數(shù)受到本輪新冠疫情帶來的負面影響�����。具體來看���,88%的企業(yè)受到疫情負面影響,其中65%的企業(yè)受到一定負面影響��,19%的企業(yè)受到較大負面影響���,4%的企業(yè)受到的負面影響極大�����;本輪疫情對10%的企業(yè)有正面促進���,其中9%的企業(yè)有一定程度的正面促進,1%的企業(yè)正面促進極大�;2%的企業(yè)未受到疫情影響(如圖4所示)��。

圖4 企業(yè)受疫情影響程度

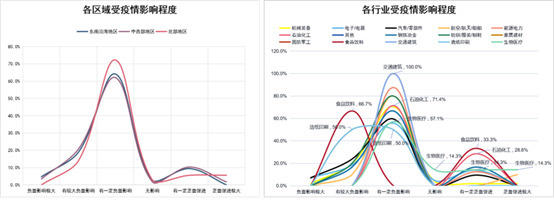

疫情對各區(qū)域60%—80%的制造企業(yè)有一定負面影響����,其中東南沿海地區(qū)的企業(yè)受到極大負面影響的占比在三個區(qū)域中最高(如圖5左所示)�。大多數(shù)行業(yè)遭受到較為明顯的負面沖擊,其中食品飲料�、石油化工、生物醫(yī)療行業(yè)受疫情負面影響與正面促進的結(jié)果兩極分化���,疫情對零食企業(yè)�、覆蓋新冠病毒檢測業(yè)務(wù)的生物醫(yī)療企業(yè)和擁有口罩原材料——熔噴料業(yè)務(wù)的化工企業(yè)具有一定促進���;而造紙印刷、交通建筑行業(yè)則遭受疫情負面影響很大(如圖5右所示)����。

圖5 各區(qū)域受疫情影響程度(左)各行業(yè)受疫情影響程度(右)

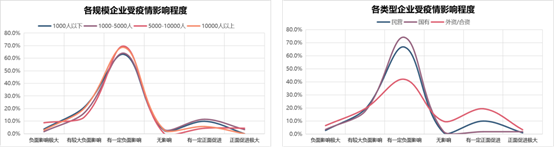

雖然不同規(guī)模的企業(yè)遭受疫情影響的壓力相似(如圖6左所示),但與國有����、民營企業(yè)相比,外資/合資企業(yè)受疫情負面影響的波動明顯較為緩和����,且受到正面促進的比例更高(如圖6右所示)��。

圖6 各規(guī)模企業(yè)受疫情影響程度(左)各類型企業(yè)受疫情影響程度(右)

(二)影響業(yè)務(wù)運營的具體問題

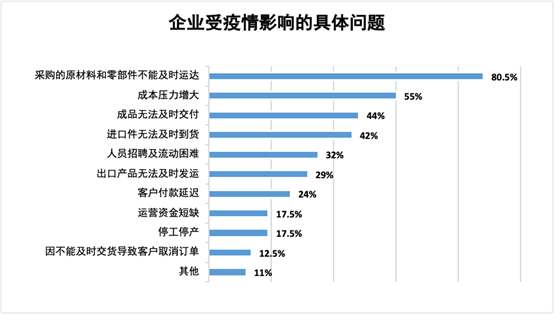

e-works調(diào)研數(shù)據(jù)顯示�,本輪疫情給制造企業(yè)帶來了多方面影響�����,主要集中在以下四個方面:1����、80.5%的企業(yè)反饋采購原材料和零部件不能及時運達的問題最為突出;2���、55%的企業(yè)面臨成本壓力增大的問題���;3、44%的企業(yè)面臨成品無法交付的問題���;4����、42%的企業(yè)面臨進口件無法及時到貨問題���;此外�,被調(diào)研企業(yè)還面臨著人員招聘及流動困難,出口產(chǎn)品無法及時發(fā)運�、不同程度的停工停產(chǎn)和運營資金短缺等問題。同時�����,部分企業(yè)還面臨著客戶因不能及時交貨而取消訂單和付款延遲的問題(如圖7所示)���。

圖7 企業(yè)受疫情影響的具體問題

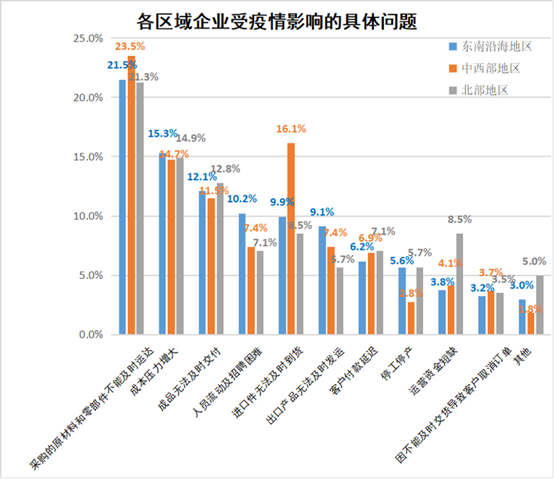

從區(qū)域分布來看����,東南沿海地區(qū)人員流動及招聘困難���、出口產(chǎn)品無法及時發(fā)運問題較為突出��,受這兩類問題影響的企業(yè)分別占該地區(qū)企業(yè)數(shù)量的10.2%、9.1%�,略高于中西部地區(qū)的7.4%、7.4%和北部地區(qū)的7.1%��、5.7%��;中西部地區(qū)受地理位置限制,企業(yè)進口件無法及時到貨的問題較為嚴重�����,受這類問題影響的企業(yè)占該地區(qū)企業(yè)數(shù)量的16.1%�,明顯高于東南沿海地區(qū)的9.9%和北部地區(qū)的8.5%;而面臨運營資金短缺問題的北部企業(yè)占該地區(qū)調(diào)研企業(yè)數(shù)量的8.5%�����,偏高于東南沿海地區(qū)的3.8%和中西部地區(qū)的4.1%(如圖8所示)����。

圖8 各區(qū)域受疫情影響的具體問題對比

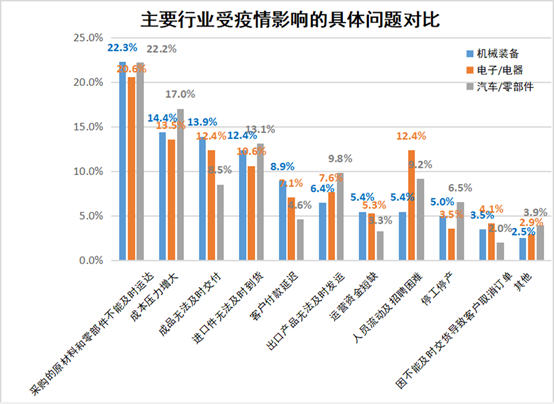

機械裝備、電子/電器和汽車/零部件行業(yè)參與調(diào)研的企業(yè)數(shù)量占整體調(diào)研企業(yè)數(shù)量的68%���。其中�,近五成機械裝備�、電子/電器和汽車零部件行業(yè)的企業(yè)表示問題主要集中在采購件不能及時送達、成本壓力增大����、成品無法交付三個方面。與另外兩個行業(yè)相比�����,機械裝備行業(yè)成品無法交付的問題較為嚴重,占該行業(yè)調(diào)研企業(yè)數(shù)量的13.9%�,略高于電子/電器行業(yè),但比汽車行業(yè)高出約5%��;汽車/零部件行業(yè)的成本壓力略高于其它兩個行業(yè)約3%���,且停工停產(chǎn)比重最高���,占該行業(yè)調(diào)研企業(yè)數(shù)量的6.5%;而電子/電器行業(yè)人員流動及招聘困難較為明顯��,占該行業(yè)調(diào)研企業(yè)數(shù)量的12.4%��,高于汽車/零部件行業(yè)3個百分點左右����,且大幅高于機械裝備行業(yè)約7個百分點(如圖9所示)。

圖9 主要行業(yè)受疫情影響的具體問題對比

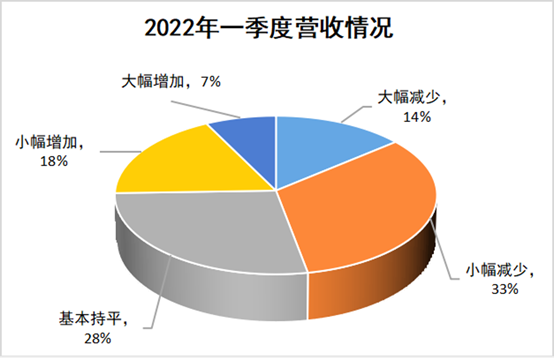

e-works調(diào)研發(fā)現(xiàn)����,受疫情沖擊�,與去年同期相比����,近五成企業(yè)一季度營收出現(xiàn)了不同程度的下降�。其中14%的企業(yè)一季度營收大幅下滑,33%的企業(yè)一季度營收小幅下降����;28%的企業(yè)一季度營收與去年同期持平;僅有18%的企業(yè)一季度營收實現(xiàn)小幅增長����,7%的企業(yè)實現(xiàn)大幅增長(如圖10 所示)。

圖10 2022年一季度營收情況

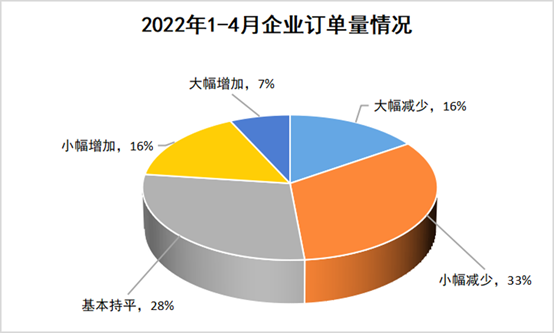

近五成企業(yè)反饋���,2022年1-4月的訂單量與去年同期相比有不同程度的下滑���。其中,33%的企業(yè)訂單量小幅下滑����,16%的企業(yè)訂單量大幅下滑;29%的企業(yè)訂單量與去年同期持平���;僅有16%的企業(yè)訂單量有小幅增長�����,7%的企業(yè)訂單量有大幅增長(如圖11所示)���。

圖11 2022年1-4月企業(yè)訂單量情況

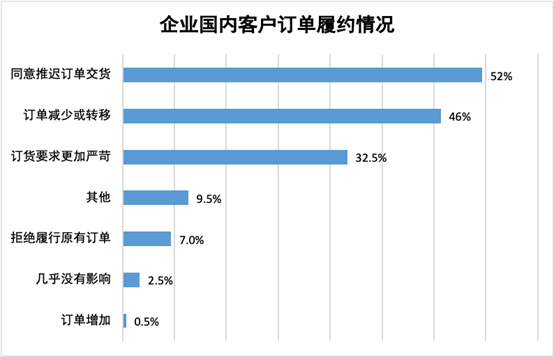

關(guān)于國內(nèi)客戶訂單履約情況����,200家調(diào)研企業(yè)中����,46%的企業(yè)存在國內(nèi)客戶訂單減少或轉(zhuǎn)移的問題;32.5%企業(yè)面臨著國內(nèi)客戶更加嚴苛的訂貨條件��;7%的企業(yè)面臨著國內(nèi)客戶拒絕履行原有訂單的情況(如圖12所示)�。

圖12 企業(yè)國內(nèi)客戶訂單履約情況

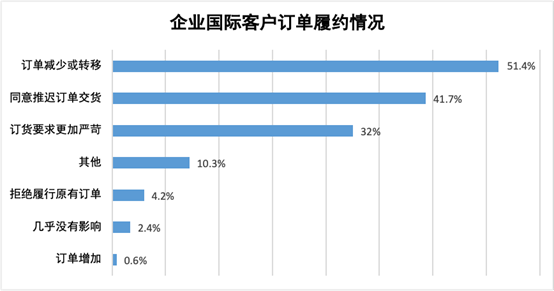

關(guān)于國際客戶訂單履約情況,200家調(diào)研企業(yè)中����,國際客戶訂單減少或轉(zhuǎn)移占比51.4%;32%的企業(yè)面臨著國際客戶更加嚴苛的訂貨要求���;4.2%的企業(yè)存在國際客戶拒絕履行原有訂單的問題(如圖13所示)�����。

圖13 企業(yè)國際客戶訂單履約情況

03

疫情下制造企業(yè)

應(yīng)對措施及未來預(yù)期

(一)應(yīng)對措施

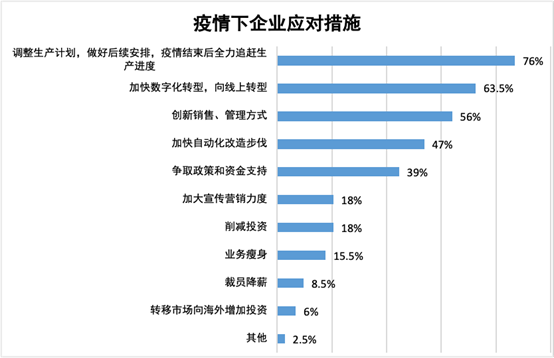

面對疫情帶來的沖擊��,制造企業(yè)積極采取各種措施進行應(yīng)對���。

調(diào)研結(jié)果顯示,企業(yè)主要采取以下應(yīng)對措施:

1���、76%的企業(yè)將調(diào)整生產(chǎn)計劃�,等待疫情影響消退后全力追趕生產(chǎn)進度作為最重要的舉措����;2、63.5%的企業(yè)選擇加快數(shù)字化轉(zhuǎn)型�,向線上轉(zhuǎn)型;3�、56%的企業(yè)選擇創(chuàng)新銷售、管理方式�����;4�����、47%的企業(yè)選擇加快自動化改造步伐;此外���,部分企業(yè)還選擇爭取政策和資金支持���,加大宣傳營銷力度、進行業(yè)務(wù)瘦身和裁員降薪��,也有部分企業(yè)選擇削減投資����、轉(zhuǎn)移市場向海外投資等措施來應(yīng)對疫情影響(如圖14所示)。

圖14 疫情下企業(yè)應(yīng)對措施

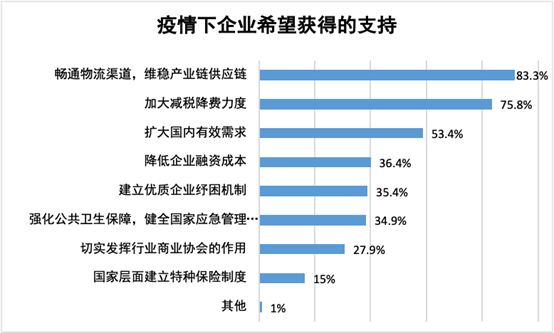

企業(yè)除了內(nèi)部積極調(diào)整���,也在積極尋求外部支持���。據(jù)調(diào)研結(jié)果,企業(yè)主要希望獲得以下方面的支持:1�����、83.3%的企業(yè)認為����,暢通物流渠道�����、維穩(wěn)產(chǎn)業(yè)鏈供應(yīng)鏈是目前最迫切的需求����;2���、75.8%的企業(yè)希望加大減稅降費力度;3��、53.4%的企業(yè)希望擴大國內(nèi)有效需求���;此外���,企業(yè)還希望降低企業(yè)的融資成本,通過建立優(yōu)質(zhì)企業(yè)紓困機制和特種保險制度�,強化公共衛(wèi)生保障、健全應(yīng)急管理體系形成保障���,切實發(fā)揮行業(yè)商業(yè)協(xié)會的作用(如圖15所示)�。

圖15 疫情下企業(yè)希望獲得的支持

(二)未來預(yù)期

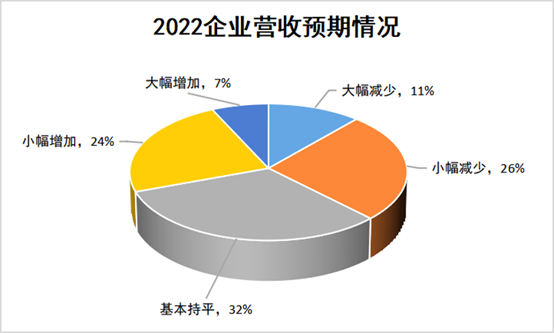

對于2022年營收的預(yù)期,與上年度相比���,37%的企業(yè)預(yù)計會下滑���,其中,26%的企業(yè)預(yù)計會小幅下滑��,11%的企業(yè)預(yù)計會大幅下滑���;32%的企業(yè)預(yù)計基本持平����;31%的企業(yè)預(yù)計會有增長���,其中�,24%的企業(yè)預(yù)計會實現(xiàn)小幅增長���,7%的企業(yè)預(yù)計會實現(xiàn)大幅增長(如圖16所示)���。

圖16 2022企業(yè)營收預(yù)期情況

04

e-works對制造企業(yè)

應(yīng)對疫情的建議

面對此起彼伏的新冠疫情,e-works對制造企業(yè)提出以下中肯建議:

1���、除與抗疫物資相關(guān)的行業(yè)外�����,企業(yè)應(yīng)采取穩(wěn)步發(fā)展戰(zhàn)略����。穩(wěn)固現(xiàn)有市場和客戶,適當縮減投資規(guī)模�,加強現(xiàn)金流管控,注重提質(zhì)增效�,提高人均產(chǎn)值����。

2、提高供應(yīng)鏈韌性��,強化供應(yīng)鏈協(xié)同�。通過數(shù)字化供應(yīng)鏈技術(shù)的應(yīng)用,實現(xiàn)供應(yīng)鏈的可視化�,加強供應(yīng)鏈風(fēng)險管理;對關(guān)鍵原材料和零部件���,推進戰(zhàn)略采購����,與關(guān)鍵供應(yīng)商簽訂長期的優(yōu)先供應(yīng)協(xié)議;加強供應(yīng)商管理�����,對于重要零部件增加合格供方���,尤其是距離工廠較近的供應(yīng)商���;通過供應(yīng)鏈云平臺,實現(xiàn)與客戶和第三方物流企業(yè)的供應(yīng)鏈協(xié)同�����。

3�、實現(xiàn)企業(yè)布局的去中心化。將工廠分布在不同區(qū)域��,避免過于集中�,以免在疫情管控之下完全停擺。

4����、加速推進數(shù)字化轉(zhuǎn)型和智能制造��。對勞動力密集的工藝加速推進柔性自動化改造��,推進機器視覺和人工智能應(yīng)用��;持續(xù)推進精益改善����;實現(xiàn)生產(chǎn)���、物流�、檢測�、試驗和動力設(shè)備的數(shù)據(jù)采集和車間聯(lián)網(wǎng),在此基礎(chǔ)上實現(xiàn)生產(chǎn)制造過程的透明化和制造運營管理����;提升企業(yè)的研發(fā)能力�����,增強差異化競爭優(yōu)勢�。

5、加強客戶關(guān)系管理和客戶服務(wù)管理���。提高客戶滿意度和粘性�,利用增強現(xiàn)實、視頻會議等模式����,開展遠程服務(wù);建立統(tǒng)一的銷售訂單管理系統(tǒng)和經(jīng)銷商管理平臺����,開展O2O電子商務(wù)。

6�����、積極推進綠色制造與能源管理��。加強對能耗和環(huán)境指標的數(shù)據(jù)采集與監(jiān)控�;對高耗能設(shè)備進行節(jié)能改造;推進微電網(wǎng)技術(shù)應(yīng)用����;通過AI技術(shù)應(yīng)用和能源管理系統(tǒng)應(yīng)用實現(xiàn)節(jié)能減排。

7����、強化工業(yè)安全����。強化安全職責(zé)和設(shè)備維護����,對危險源的識別、傳感����、物聯(lián)與監(jiān)控,避免由于疫情期間設(shè)備維護不及時使生產(chǎn)過程中出現(xiàn)“跑冒滴漏”現(xiàn)象和非計劃性停機���,或者設(shè)備及產(chǎn)線負荷過高或過低釀成安全事故����。

8���、對于行業(yè)領(lǐng)先企業(yè)和出口導(dǎo)向型企業(yè)���,積極加速國際化進程�����。通過在國外設(shè)立制造中心、研發(fā)中心���、服務(wù)中心和物流中心�����,提升抗風(fēng)險能力���,加強本地化采購和對國際客戶的本地化服務(wù)能力,確保產(chǎn)品的穩(wěn)定交付����。

9、加強對員工的數(shù)字化和智能制造相關(guān)技術(shù)的培訓(xùn)��。提升員工的數(shù)字化素養(yǎng)�����,培養(yǎng)一專多能的技術(shù)工人和多層次的智能制造人才�。

10、加速服務(wù)化轉(zhuǎn)型���。通過EPC工程總包����、產(chǎn)品維護服務(wù)、大修�����、備品備件銷售�����、產(chǎn)品租賃服務(wù)等方式���,從老客戶獲得持續(xù)的收入���,從而提升企業(yè)的可持續(xù)發(fā)展能力。作為中立的第三方制造業(yè)數(shù)字化轉(zhuǎn)型和智能制造專業(yè)服務(wù)機構(gòu)�����,e-works將結(jié)合二十年來積累的豐富經(jīng)驗和專家資源���,幫助制造企業(yè)推進數(shù)字化轉(zhuǎn)型和智能制造的評估診斷��、需求分析���、整體規(guī)劃,制定實施方案���,進行合作伙伴和解決方案選型���、監(jiān)理、驗收���、評測��,確保制造企業(yè)能夠取得實效��,并幫助制造企業(yè)培養(yǎng)多層次的智能制造人才隊伍����,與廣大制造企業(yè)共克時艱����!

報告來源:”數(shù)字化企業(yè)“微信公眾號